お気軽にご相談・お問い合わせください

面談中など、電話に出られない場合があります。もし電話がつながらない場合は、恐れ入りますが、メールでの問い合わせをお願いします。

お気軽にご相談・お問い合わせください

面談中など、電話に出られない場合があります。もし電話がつながらない場合は、恐れ入りますが、メールでの問い合わせをお願いします。

二世帯住宅を建てるとき、親世代がまだ現役で働いていれば、親子で住宅ローンを借りることが考えられます。

親子で住宅ローンを借りる方法は大きく3つあります。

一つは親子がそれぞれ1本ずつ住宅ローンを借りる親子ペアローン、親子が連帯債務者となって当初は親が返済し、子がローンを引き継ぐ親子リレー返済、親子の収入を合わせてローンを借りる収入合算です。いずれも親だけ、または子だけのローンでは資金が足りない場合に有効です。

3つのローンについて、親の土地に4000万円の家を建てる場合、それぞれの特徴や注意点をまとめておきます。

※前提条件:建物:4000万円、土地:親名義 親55歳 年収700万円、子30歳 年収450万円とします。

1つの物件に対して、親子それぞれの収入で1本ずつのローンを組み、お互いが連帯保証人となります。4000万円の建物を親1000万円、子3000万円のローンを組んだ場合、建物の名義はローンの割合と同じにします。この場合は親1/4、子3/4です。住宅資金贈与の非課税制度を使って親が子に贈与する場合は、贈与分を子の名義にします。原則として資金やローンの割合と同じに名義を入れないと、贈与税の対象となるので気を付けましょう。

ペアローンはあくまでそれぞれの収入に対して1本ずつのローンを借りるため、それぞれが団体信用生命保険に加入し、年末のローン残高の1%が払った税金から戻ってくるローン控除も親子それぞれが受けられます。もしも、親が返済期間中に死亡した場合は、親の分のローンは団信から返済され、子は自分のローン返済だけを続けます。

親は年収は高いが55歳なので80歳完済の金融機関なら、最長で25年間しかローンを借りられません。逆に子は35年ローンを組めても年収が少なければ、年間の収入に対するローンの返済割合が35%や40%に制限されるため、高額なローンを組むことができない場合があります。こうしたデメリットを解消する手段としては、ペアローンは有効な方法です。

いずれにしても、親の老後も考え、返済額が将来にわたって無理のない金額かどうかも試算した資金計画が大切です。

また、親子ペアローンを扱う金融機関は限られていますので、取り扱いを確認してから相談に行きましょう。

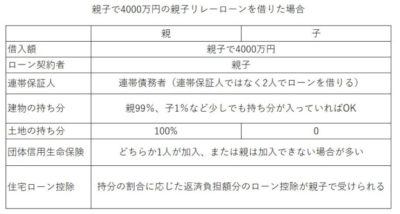

親子リレーローンは子どもを後継者として親子2世代で返済するローンです。1つのローンを引き継ぐため親子は連帯債務者となります。親は、子の年齢を基準に返済期間を決められるため、返済期間を長く設定することができます。子や孫やその配偶者が連帯債務者となることもできますが、定期的な収入があることが要件となりますので、学生は対象となりません。

返済期間は完済時年齢からこの年齢を差し引いた年数となるのが一般的です。

例えば事例で、完済時年齢が80歳のローンを借りる場合

親子リレー返済を利用しない場合:80歳-55歳=25年 ですが

親子リレー返済を利用した場合:80歳-30歳>35年 となり、

当初は親が返済しても35年ローンを組むことができます。

親子リレーローンは、親子が連帯債務者という同じ立場になるため、子も建物に名義を入れる必要があります。しかし、その割合は特に融資の審査を行う金融機関が決めるわけではありません。返済額に応じた持ち分を入れないと、贈与税がかかることもあります。持ち分は資金計画の時に贈与税や相続のことも考慮して決めなくてはなりません。

また、団体信用生命保険は親子2人で加入できるわけではありません。もし、親のみが団信に加入した場合、親が80歳になった時点で団信はなくなります。また、民間の金融機関の場合、親は団信に加入できない場合もあります。親の債務を子が引き継ぐことを忘れてはなりません。

独身の時に安易に親子リレーローンを組んで、結婚後別に家を買いたいと思ったときに、リレーローンの残高も債務となり、新たなローンが組みにくくなる場合もあります。二世帯住宅も、子の家族構成が定まるまでは慎重に行いましょう。

3つ目の方法は、親子の収入を合算してローンを借りる方法です。親子の年齢や収入により借入額や借入年数が変わります。金融機関により合算者の100%の収入を上乗せできる場合もあれば、50%となる場合もあります。

事例の55歳の親が年収700万円、30歳の子が450万円の場合で、全期間固定金利の【フラット35】で借りる場合の条件を当てはめてみます。

収入合算は、ローンは子のみが組むことになり、親は連帯保証人となります。親はローン契約者とはならないため、親死亡後は収入合算で上乗せされたローン返済を子のみで行います。親は団信にも加入できず、住宅ローン控除も受けられません。

また、連帯保証人ではあってもローン返済は原則として行わないため、建物に名義を入れることもありません。

親の収入が減ったり、年金収入になってからも返済が続けられる資金計画が大切です。

以上、二世帯住宅を建てるには、建築の予算を増やすために親子でローンを借りる方法も一つの選択肢です。しかし、世代が違う分、親の定年退職後のローン返済や、親が死亡してからの子の返済を考えた資金計画が大切です。

別居の兄弟がいる場合は相続時に金融資産を含めた財産をどう分けるかも考えておかなくてはなりません。二世帯住宅を建てるという、建てる楽しみに目を奪われて、将来のローン返済や相続のことをしっかりと考えておかないと思わぬトラブルに合うこともあります。

また、妻の親の土地に夫がローンを組んで二世帯住宅を建築する場合、義理の親子となるためローンを組みにくい場合があります。良い条件でローンを借りるには、金融機関選びも大切です。建築だけでなく、ローンの組み方、名義の入れ方、相続対策と、様々なリスクを考慮した資金計画を立てましょう。

複雑な資金計画をきちんと整理するためのご相談を受けています。不動産や相続など資産税に特化した税理士や、住まいを建てるコンサルティングができる専門家との連携も可能です。二世帯住宅の資金計画に悩んだらぜひご相談ください。

ご相談は⇒こちらから お申しこみください。